Para comprender cómo contabilizar el Impuesto sobre Sociedades es importante distinguir muy claramente la contabilidad del impuesto corriente de la del impuesto diferido, así como los activos y pasivos que derivan de éstos.

Pues bien, el Impuesto corriente es la cantidad que satisface la empresa como consecuencia de las liquidaciones fiscales del Impuesto relativas a un ejercicio, o dicho de otro modo, la cuota líquida que recoge el modelo del Impuesto sobre Sociedades. Así, a groso modo, podríamos contemplar dos casos:

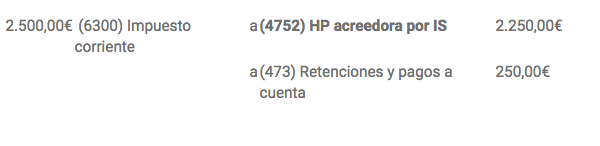

1.Liquidación del Impuesto sobre Sociedades con resultado a pagar:

La cuenta (6300) recoge el gasto corriente devengado en el ejercicio.

La cuenta (4752) recoge la cuota a ingresar como consecuencia de la liquidación anual del Impuesto, una vez deducidas las retenciones y pagos a cuenta (473).

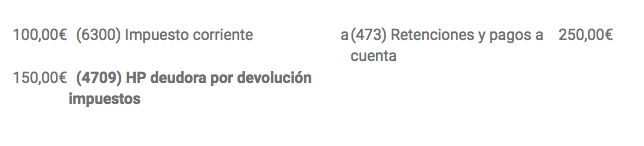

2.Liquidación del Impuesto sobre Sociedades con resultado a devolver:

La cuenta (4709) recoge el crédito por razón de la devolución del Impuesto.

Por otra parte, el Impuesto diferido surge de la diferente valoración entre el criterio contable y fiscal siempre que ello tenga una incidencia en la carga fiscal futura. A estas diferencias se las llama diferencias temporarias y pueden ser imponibles si dan lugar a una mayor carga fiscal futura o, en el caso contrario, deducibles.

Además, estas diferencias temporarias darán lugar a los activos y pasivos por impuesto diferido, cuyo importe recoge el valor del efecto fiscal, es decir, una vez aplicado el tipo impositivo vigente.

Adicionalmente, cabe precisar que los activos por impuesto diferido también pueden surgir, aparte de por las diferencias temporarias, por el derecho a compensar pérdidas fiscales en ejercicios posteriores o por deducciones y otras ventajas pendientes de aplicar.

Veamos los activos y pasivos por impuesto diferido con varios ejemplos:

1.Caso de un activo por impuesto diferido surgido de diferencia temporaria deducible.

Una empresa ha contabilizado una pérdida por un crédito comercial incobrable por importe de 1.250€. Sin embargo, al no cumplirse los requisitos fiscales que establece la normativa, ésta no resultará deducible en el periodo actual. Entonces, comprobamos que hay una diferencia entre el criterio contable y fiscal que dará lugar a una menor carga fiscal en el periodo futuro en el que se lo pueda aplicar, esto es, una diferencia temporaria deducible y, por lo tanto, a un activo por impuesto diferido.

- Suponiendo un tipo impositivo del 25%, por el reconocimiento:

| 312,50€ | (4740) Activos dif. temp. deducibles | a | (6301) Impuesto diferido | 312,50€ |

El importe de la diferencia es 1.250€-0€=1.250€. Entonces, el efecto fiscal será 1.250€x25%.

- En el periodo siguiente, cuando la pérdida ya resulte deducible fiscalmente:

| 312,50 € | (6301) Impuesto diferido | a | (4740) Activos dif. temp. deducibles | 312,50 € |

2. Caso de un activo por impuesto diferido surgido por el derecho a compensar pérdidas fiscales en ejercicios posteriores.

Una empresa tiene una base imponible negativa pendiente de compensar por importe de 1.000€ y un tipo impositivo del 25%. Ello dará lugar a una menor carga fiscal en el periodo futuro en el que se lo pueda aplicar y, por lo tanto, a un activo por impuesto diferido.

El principio de prudencia juega un papel importante en el reconocimiento del activo por impuesto diferido, ya que debe ser probable que la empresa vaya a obtener beneficios fiscales que permitan compensar las citadas bases para que pueda registrar este activo por impuesto diferido.

- Por el reconocimiento:

| 250,00 € | (4745) Créditos pérdidas a compensar | a | (6301) Impuesto diferido | 250,00 € |

- Por la aplicación del 100% en un periodo posterior:

| 250,00 € | (6301) Impuesto diferido | a | (4745) Créditos pérdidas a compensar | 250,00 € |

3.Caso de un pasivo por impuesto diferido surgido de diferencia temporaria imponible.

Una empresa ha registrado una amortización contable por valor de 200€, pero al tratarse de un elemento con libertad de amortización se deduce fiscalmente 1.000€. Por lo tanto, para ejercicios futuros esto supondrá una mayor carga fiscal futura, es decir, un pasivo por impuesto diferido.

- Suponiendo un tipo impositivo del 25%, por el reconocimiento:

| 200,00 € | (6301) Impuesto diferido | a | (479) Pasivo por dif. temp. imponible | 200,00 € |

El importe de la diferencia es 1.000€-200€=800€. Entonces, el efecto fiscal será 800€x25%.

- En el periodo posterior, cuando la amortización contable es 200€ y la fiscal 0€, empieza a revertir la diferencia:

| 50,00 € | (479) Pasivo por dif. temp. imponible | a | (6301) Impuesto diferido | 50,00 € |

El importe de la diferencia es 200€-0€=200€. Entonces, el efecto fiscal será 200€x25%.

Por último, debemos distinguir las diferencias temporarias de las permanentes. Mientras que las primeras son siempre reversibles en periodos posteriores, las segundas son irreconciliables y ello provoca que se incluyan dentro del impuesto corriente. A modo de ejemplo, el propio gasto del Impuesto sobre Sociedades es un gasto contable recogido en la cuenta (6300), pero no es deducible fiscalmente. Esta diferente valoración entre el criterio contable y fiscal es irreconciliable, ya que no revertirá en periodos posteriores. Por ello, da lugar a una diferencia permanente y será absorbida por el impuesto corriente.